委托电话:021-68405216

全国统一客服热线:400 885 8895 本网站支持IPV6

作者:戴俊生 来源:恒泰期货研究所 时间:2019年04月25日

摘要

Ø 国内货币政策难更宽松,欧美经济存在不确定性。

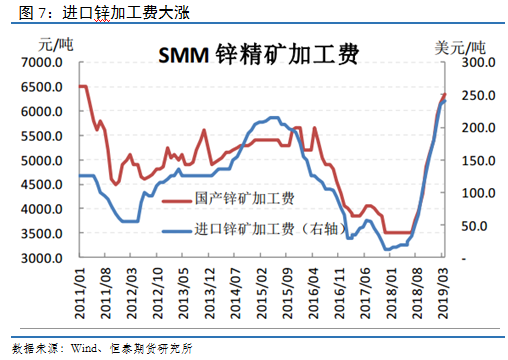

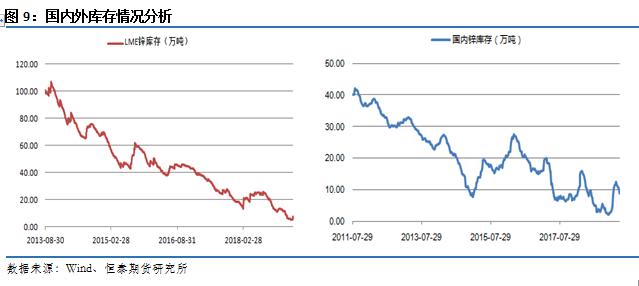

Ø 全球精炼锌转为过剩,加工费高位,供应增长预期增加,进口盈利窗口打开,LME隐性库存堪忧。

Ø 下游房地产、汽车均仍弱,镀锌板开工小幅回升。

Ø 空头运行中,5月寻找做空机会。

操作策略

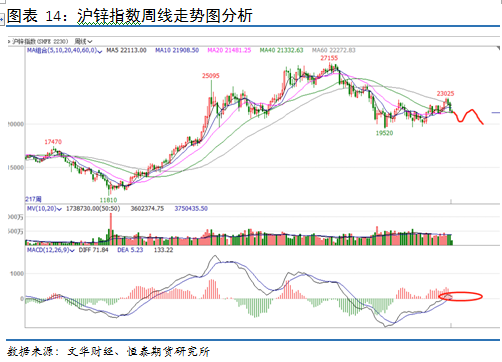

Ø 对于沪锌1906合约22500附近空单继续持有,新单不建议追空,可待反弹至21800附近做空。

Ø 基差套利:目前3个月平均基差为 777.46,当沪锌主力基差偏离200点时可以入场套利。

4月锌价走出了单边下跌的走势。从图1中可以看出,月初锌价4个交易日就确认了23000的最高点,之后国内冶炼厂开始复产,产量逐步释放,锌价跌至22000点;4月中旬LME交仓库存突增40%。锌价跌破20日均线至21800附近。中下旬一方面国家对货币政策的定调偏紧,不搞大水漫灌;另一方面,欧美经济数据持续走弱,伦敦金属带动内盘下跌。目前锌价仍处于下跌过程中,后期需要关注20000-20500区间的支撑。

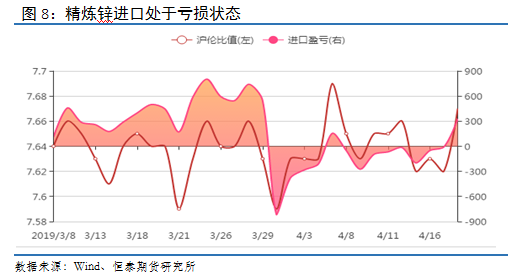

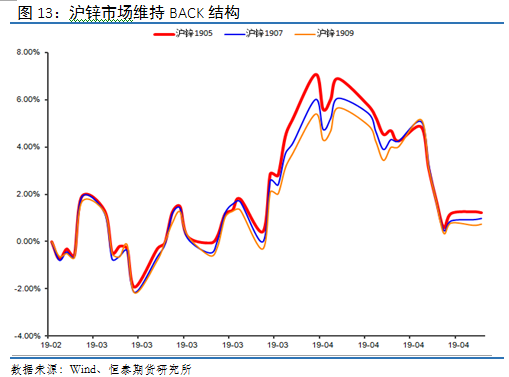

由于4月初进口盈利处于亏损状态,进口锌流入较少,期货升水走高,基差跌破500点;月中因为LME交仓库存大增,期货大幅回落,基差迅速走强,最高上涨至950点。目前沪锌主力基差的平均值为777.46。

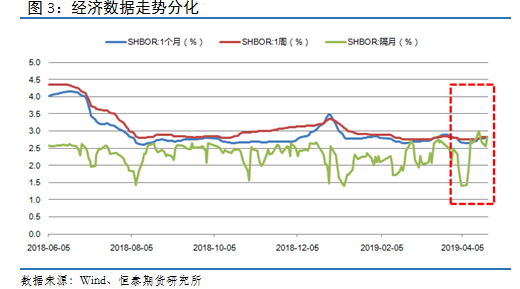

政治局4 月19 日召开会议,分析当前经济形势,部署经济工作。与去年12 月份会议的通稿相比,删去了“六个稳”的目标,而增加了“坚持结构性去杠杆”的要求,传递了非常明确的货币政策结束宽松、回归稳健、着眼防范长期金融风险的信号。从货币市场的利率走势来看,已经开始上扬,尤其是1个月Shibor利率已经创出近期新高。

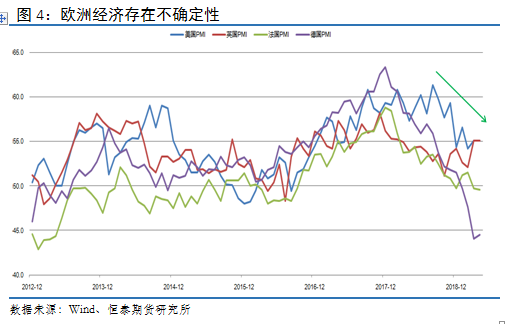

近月来,世界主要经济体的PMI均出现趋势性下行。美国2月Markit PMI初值表现不佳,创两年以来新低,表明美国制造业虽仍在持续扩张,但上涨动能减缓。欧洲方面,制造业仍为欧洲经济主要疲软领域。数据表明第一季度欧洲GDP疲软的表现并非暂时性现象,经济放缓可能将成为2019年的主要趋势,其中德国3月PMI跌至44.1,再创7年新低。

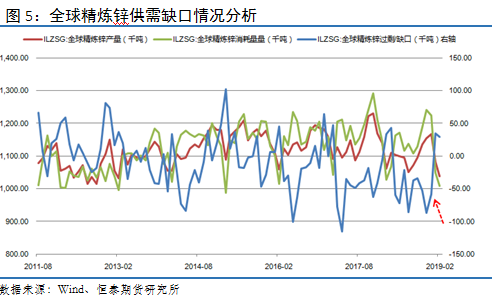

国际铅锌研究小组(ILZSG)数据显示,全球锌市1月供应缺口转为过剩34.2万吨 ,2月份为过剩28.8万吨,虽有小幅回落,但是已经连续两个月过剩,远远多于往年。

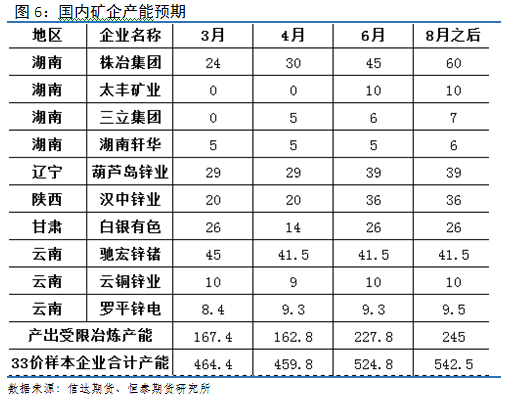

二季度国内锌矿企业增产较多,尤其集中在湖南地区,其中株冶集团为75万吨,太丰矿业、三立集团、湖南轩华三家加起来是31万吨,葫芦岛锌业股份为68万吨,陕西汉中锌业为56万吨,甘肃白银有色是40万吨,云南驰宏锌锗、云铜锌业、罗平锌电三家一共120.6万吨居首位。

根据海关数据显示,2月进口锌精矿 28.93万吨,同比增加了8.16万吨,环比减少了1.21万吨。从4月份进口情况来看,上半个月进口窗口处于关闭的状态,进入月底,沪伦比值上调,进口盈利窗口逐步打开,预计后期进口锌将逐步增多。

截止4月23日,LME的锌库存为7.68万吨,与上周相比突然增加2万余吨,引发市场对海外隐性库存的担忧。国内4月上半月整体库存小幅回落,进入月底受进口锌增加带动,库存小幅累积。不过从整体来看,国内外库存仍然处于历史低位,5月份我们认为国内产量逐步释放后,国内库存将继续累积,如果海外隐性库存太高会对锌价带来小不小的压力。

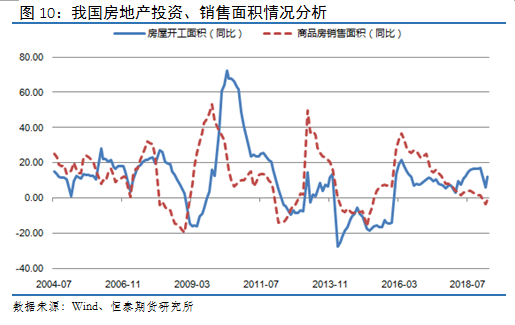

2019年1-3月份,全国房地产开发投资23803亿元,同比增长11.8%,增速比1-2月份提高0.2个百分点。其中,住宅投资17256亿元,增长17.3%,增速回落0.7个百分点。住宅投资占房地产开发投资的比重为72.5%。1-3月份,商品房销售面积29829万平方米,同比下降0.9%,降幅比1-2月份收窄2.7个百分点。

一季度我国房地产开发面积与商品房销售面积均有反弹企稳的迹象,一方面说明企业开工出现了明显的回升;另一方面体现出房地产开工的回升将带动下游需求的启动。

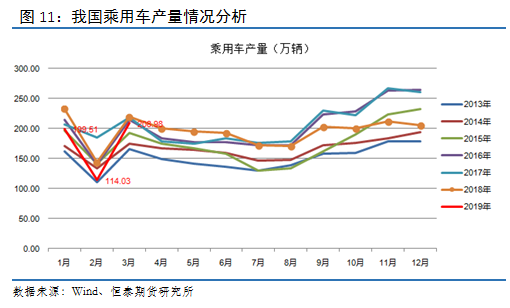

2019年3月乘用车市场零售达到174.0万台,同比下降12.1%,相对18年4季度以来的同比降幅,近几个月呈现逐步回升的较好态势。3月环比2月增速48.2%是近期最强的,体现春节因素的扰动较大。19年1-3月的全国乘用车市场累计零售507.8万台,零售同比累计下降10.5%。5月受小长假影响,预计销量将会出现上涨,整体来看乘用车市场仍处于下滑趋势中。

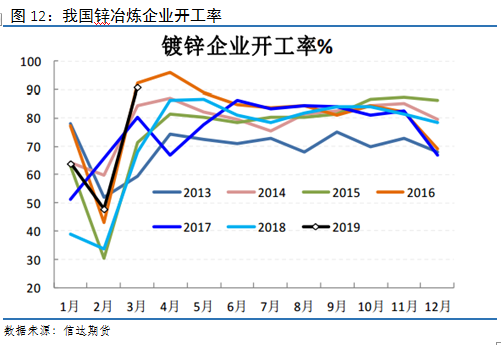

3月镀锌企业开工率为 91.05%,环比上升43.08个百分点,同比上升23.21个百分点。从图中可以看出,5月份开工可能会出现季节性的下滑,对需求形成一定的压力。

目前沪锌合约的价差结构呈现出近强远弱的状态,体现出市场对未来锌供应增加预期较强。

4月锌价经历了一轮单边下跌行情,主要是受到供应增长预期影响,4月中旬LME库存大增40%,导致市场对海外隐性库存的担忧。从技术上看,这一轮下跌一方面是受到60日均线的压力;另一方面是对前期上涨的一次回踩确认,后期支撑在20000-20500元/吨区间,如果跌破这个区间,那么价格可能直接寻找19200附近的支撑。

国内货币政策难更宽松,欧美经济存在不确定性。全球精炼锌转为过剩,加工费高位,供应增长预期增加,进口盈利窗口打开,LME隐性库存堪忧。下游房地产、汽车均仍弱,镀锌板开工小幅回升。空头运行中,5月寻找做空机会。

操作策略

对于沪锌1906合约22500附近空单继续持有,新单不建议追空,可待反弹至21800附近做空。

基差套利:目前3个月平均基差为 777.46,当沪锌主力基差偏离200点时可以入场套利。

在5月份,我们判断是沪锌沽空。但是,这样的判断也存在以下风险因素对我们的结论构成严峻的考验:

(1)美国进行降息,导致全球商品大涨

(2)海外矿山产量释放不及预期,库存继续被消耗,市场产生逼仓情绪

(3)国内突然降准,流动性继续增加,不利于做空。

免责声明:

本报告由恒泰期货研究所制作,在未获得恒泰期货股份有限公司书面授权的情况下,任何人和单位不得对本报告进行任何形式的修改、发布和复制。本报告基于本公司期货研究人员采用可信的公开资料和实地调研资料,但本公司对所用信息的准确性和完整性不作任何保证,且本报告中的资料、建议、预测均反映报告初次发布时的判断,可能会随时调整,报告中的信息或所表达的意见不构成投资、法律、会计或税务的最终操作建议,本公司不就报告中的内容对最终操作建议作任何担保。在恒泰期货股份有限公司及其研究人员知情的范围内,恒泰期货股份有限公司及其期货研究人员以及财产上的利害关系人与所评价或推荐的产品不存在任何利害关系,同时提醒期货投资者,期市有风险,入市须谨慎。

声明:本网站所载文章、数据等内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。