委托电话:021-68405216

全国统一客服热线:400 885 8895 本网站支持IPV6

作者:戴俊生 来源:恒泰期货研究所 时间:2019年10月25日

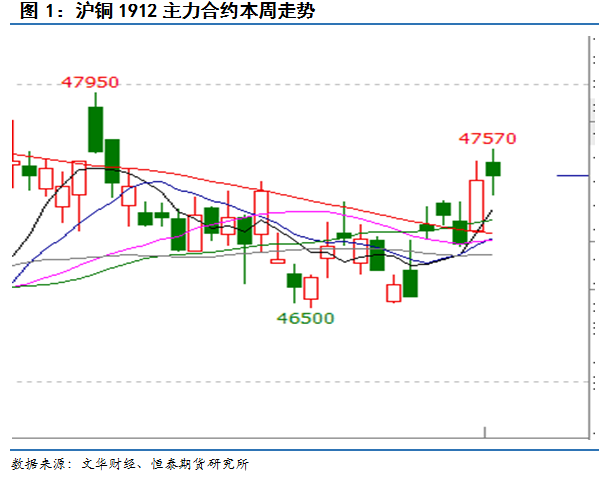

摘要:本周铜价震荡上涨1.76%,智利铜矿发生骚乱引发部分停产,目前圣地亚哥附近的主要街道和高速公路已经关闭,任何重大的港口中断都将为铜价提供近期支撑。目前进口盈亏窗口逐步关闭,进口铜流入减少。目前下游需求仍然偏弱,制约铜价上行空间,预计下周沪铜1912合约波动区间为47000-48000元/吨。操作上建议激进者可逢低做多铜价,买入区间47000附近,止盈48000元/吨,止损46500元/吨。

本周铜价震荡上涨,主因智利铜矿发生动乱,引起市场对供应的担忧,铜价沪铜全合约成交132.9万手,持仓减仓3万手到54.1万手。

2019年10月24日,又有三国宣布降息,今年以来已经有十几个国家宣布降息,表明全球经济下行压力之下,货币宽松已经成为主要的手段。土耳其央行降息250个基点至14%,为年内第三次降息,市场预期为降息100个基点。印尼央行将基准利率下调25个基点至5%,为年内第四次降息。菲律宾将商业银行准备金率下调100个基点,12月起生效。瑞典央行维持基准利率-0.25%不变,但预计将在12月加息。安哥拉央行维持基准利率15.5%不变。挪威央行维持基准利率1.5%不变。在临近10月底之际,美联储即将举行议息会议,市场预计降息概率达到90%。

10月初,第十三轮中美贸易谈判后,特朗普称中美经贸磋商工作进展顺利,美中有望下月签署贸易协议。随后美国商务部发布对中国3000亿美元加征关税清单产品启动排除程序。将自10月31日起对中国3000亿美元加征关税清单产品启动排除程序。自2019年10月31日至2020年1月31日,美国利害关系方可向美国贸易代表办公室(USTR)提出排除申请,需要提供的信息包括有关产品的可替代性、是否被征收过反倾销反补贴税、是否具有重要战略意义或与中国制造2025等产业政策相关等。如果排除申请得到批准,自2019年9月1日起已经加征的关税可以追溯返还。

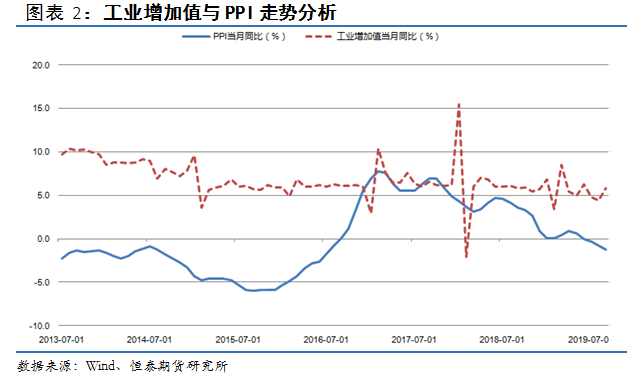

2019年9月份,全国工业生产者出厂价格同比下降1.2%,环比上涨0.1%;工业生产者购进价格同比下降1.7%,环比上涨0.2%。9月份,规模以上工业增加值同比实际增长5.8%,比8月份加快1.4个百分点。从环比看,9月份,规模以上工业增加值比上月增长0.72%。分门类看,采矿和制造业增加值贡献度较大;分经济类型来看,国有控股企业增加值同比增长4.9%;股份制企业增长6.9%,外商及港澳台商投资企业增长2.9%;私营企业增长6.7%。PPI下降,工业增加值上升表明供应过多,但企业盈利改善,后期关注PPI走势。

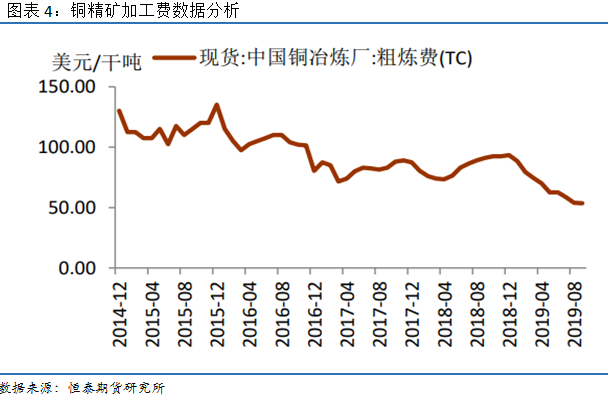

今年8月份实际精铜产量低于预期,一方面是白银有色、五矿铜业检修影响超预期,未能在 8 月恢复产量;另一方面是部分再生铜冶炼厂表示因阳极铜供应的紧缩,导致产量受损。四季度国内检修企业增加集中在10月份,其中江西铜业检修结束时间在11月份,影响粗炼产能65万吨是金冠铜业和国投金城的总和。

今年9月份进口铜TC开始回升,10月份开始加工费的企稳迹象越来越明显。从最新的报价来看,进口铜加工费基本在55-60美元/千吨的区间波动。11月份检修的情况下,国内TC不会有太大的上涨空间,后期关注进口TC的走势。

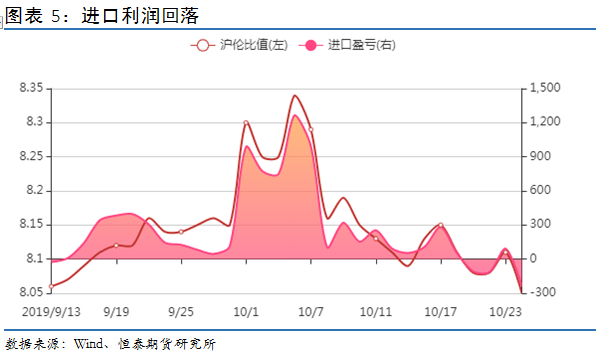

进口盈亏方面,10月理论进口盈利大部分时间均为打开状态,月进口盈利均值约为200元左右。其中主要原因为伦铜受欧洲制造业萎靡拖累,整体价格动力有限,而沪铜方面受益于国内工业弹性与逆周期调价等政策,价格反弹幅度高于伦铜,外弱内强格局显现。但盈利窗口大小临近月底趋于亏损,国内经济下行压力对进口铜需求产生一定压制,人民币升值对进口盈利也有一定的打压。

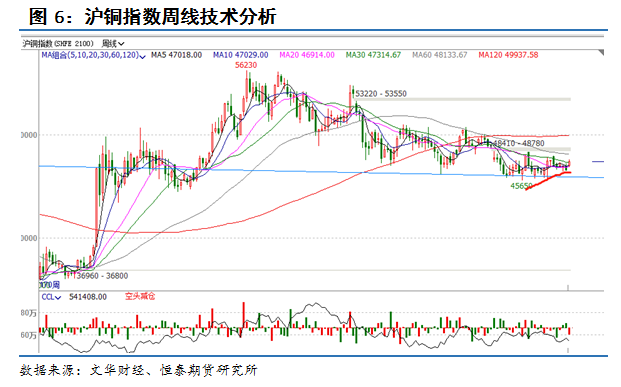

下图是沪铜指数的周线走势图,从图中可以看出上周铜价震荡上涨。不过,目前仍处于下跌趋势中,整个均线系统处于向下粘合发散的过程中。技术指标MACD在O轴下方粘合走弱,盘面仍然处于弱势,后期需要关注30日均线附近的压力。预计下周沪铜指数波动区建为47000-48000元/吨。

免责声明:

本报告由恒泰期货研究所制作,在未获得恒泰期货股份有限公司书面授权的情况下,任何人和单位不得对本报告进行任何形式的修改、发布和复制。本报告基于本公司期货研究人员采用可信的公开资料和实地调研资料,但本公司对所用信息的准确性和完整性不作任何保证,且本报告中的资料、建议、预测均反映报告初次发布时的判断,可能会随时调整,报告中的信息或所表达的意见不构成投资、法律、会计或税务的最终操作建议,本公司不就报告中的内容对最终操作建议作任何担保。在恒泰期货股份有限公司及其研究人员知情的范围内,恒泰期货股份有限公司及其期货研究人员以及财产上的利害关系人与所评价或推荐的产品不存在任何利害关系,同时提醒期货投资者,期市有风险,入市须谨慎。

声明:本网站所载文章、数据等内容纯属作者个人观点,仅供交易者参考,并不构成交易建议。交易者据此操作,风险自担。